Tips

- Circle quiere que USDC desafíe a Tether como la stablecoin dominante.

- Hay dudas sobre las reservas de USDC.

- Circle se enfrenta a duros retos legales y comerciales.

El CEO de Circle, Jeremy Allaire, tiene grandes planes para su empresa y para USDC, la stablecoin que opera. En una publicación del blog esta semana, Allaire escribió que Circle tiene la intención de convertirse en un banco federal y que espera que USDC "crezca hasta alcanzar cientos de miles de millones de dólares en circulación".

Los comentarios de Allaire llegan en un momento en el que las stablecoins —tokens digitales ligados a una moneda nacional— están teniendo un gran momento. El sistema financiero tradicional, popular desde hace tiempo entre los operadores de criptomonedas como una forma de entrar y salir de posiciones volátiles, también ha empezado a adoptar las stablecoins como un medio más eficiente de mover el dinero.

Ahora mismo, el mercado sigue dominado por una stablecoin llamada Tether. Pero hay numerosos competidores y Allaire ve una oportunidad para que USDC, actualmente número dos por capitalización de mercado, tome la delantera en un momento en que los organismos reguladores de Estados Unidos están examinando las inusuales prácticas contables de Tether. Sin embargo, Circle tiene sus propios problemas regulatorios y comerciales— lo que hace que los planes de Allaire de convertir a USDC en el rey de las stablecoins sean más complicados de lo que parece.

¿Qué tan estable es la stablecoin de Circle?

Las stablecoins son populares entre los usuarios porque ofrecen la misma conveniencia que otras monedas basadas en blockchain como Bitcoin, pero sin la volatilidad. Y para las docenas de compañías que las emiten, las stablecoins ofrecen una forma fácil de ganar dinero.

Cuando la gente utiliza sus dólares para comprar stablecoins, compañias como Tether y Circle no pagan ningún interés. En cambio, utilizan esos dólares para crear reservas que respalden las stablecoins— reservas que pueden reportar beneficios a las compañías. Circle, por ejemplo, dice que espera ganar $40 millones de dólares este año con sus operaciones en USDC.

Pero esta oportunidad viene acompañada de un dilema: ¿con qué agresividad debe invertir esas reservas una compañía de stablecoin? Poner las reservas en cosas como bonos o papel comercial significa rendimientos más altos, pero también significa que una stablecoin podría ser menos estable de lo que la compañía deja entrever.

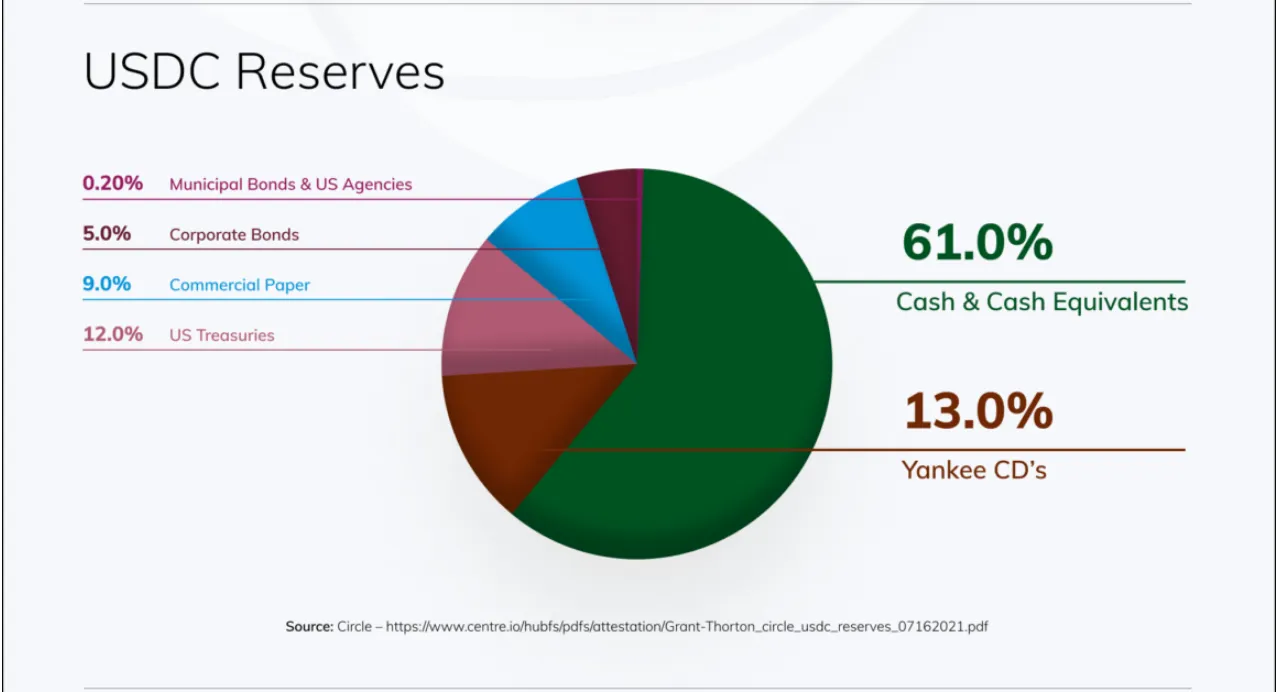

Cuando Circle reveló el mes pasado que USDC no estaba respaldada por dinero en efectivo en una proporción de 1 a 1, como la empresa había prometido durante mucho tiempo, los competidores se abalanzaron. Su rival más pequeño, Paxos, publicó un post ilustrado en su blog para afirmar que USDC no era una verdadera stablecoin:

Como muestra el gráfico, Circle respalda parcialmente su stablecoin con activos como bonos y papel comercial que no son efectivo o equivalentes de efectivo.

" Están buscando el mayor rendimiento posible. La pregunta es ¿están poniendo en riesgo los activos de los consumidores al perseguir ese rendimiento?" dijo el principal abogado de Paxos, Dan Burnstein, a Decrypt.

El director de estrategia de Circle, Dante Disparte, replicó, declarando en una entrevista: "No vamos a honrar el artículo de Paxos con una respuesta".

Según Disparte, toda la industria de las stablecoins está lista para ser regulada en gran medida y Circle se asegurará de que USDC cumpla con cualquier norma emitida por el Departamento del Tesoro de EE.UU. u otras agencias. Sin embargo, se negó a decir si Circle planea cambiar su combinación de reservas.

Esto plantea la cuestión de si Circle realmente está poniendo en riesgo los activos de los consumidores, como sugiere Burstein. A primera vista, parece que Burstein podría estar exagerando el caso: Los activos no monetarios que Circle utiliza para respaldar el USDC son relativamente seguros— no son bonos basura, altcoins o algo que pueda explotar en cualquier momento.

Pero eso no significa que no haya riesgo. Según JP Koning, un antiguo analista bancario que escribe sobre las stablecoins, la cuestión es qué pasaría en caso de una crisis bancaria como las de marzo de 2020 o noviembre de 2008.

En una crisis de este tipo, los consumidores podrían apresurarse a convertir sus USDC en efectivo y, a su vez, obligar a Circle a vender sus activos para satisfacer las solicitudes de reembolso. Si eso ocurriera, dice Koning, Circle podría verse obligada a vender esos activos por debajo del valor de mercado, o podría no ser capaz de venderlos en absoluto. Esto provocaría que el precio del USDC cayera por debajo de $1 dólar —y causaría que la stablecoin de Circle se volviera inestable.

Si se produce una nueva crisis, también es probable que la corrida de las stablecoins sea más rápida y grave que en los mercados tradicionales. Como señala un artículo reciente, esto se debe a que, en el caso de las stablecoins, la prisa por el canje se produciría en horas o minutos en lugar de en varios días. Por otro lado, una crisis de este tipo podría desencadenarse por acontecimientos de carácter general o por algo particular de las stablecoins— como el descubrimiento de un error en el protocolo de una stablecoin.

Por ahora son sólo preocupaciones teóricas, pero es revelador que Coinbase, socio de Circle, haya eliminado discretamente de su sitio web la leyenda que decía que cada USDC estaba respaldado por "un dólar estadounidense, que se mantiene en una cuenta bancaria". El cambio de palabras es probablemente un movimiento de Coinbase para evitar demandas, pero también refleja que el USDC no es la inversión a prueba de fallos que Circle había prometido.

El difícil camino de Circle continúa

Circle está en proceso de cotizar en la Bolsa, lo que significa que debe persuadir a los inversionistas de que su negocio de USDC es seguro y está creciendo. Es probable que esta sea la razón por la que la compañía declaró sus intenciones de convertirse en un banco autorizado por el gobierno federal— un estatus que ayudaría a disipar los temores de los potenciales inversionistas sobre el riesgo regulatorio.

Ahora mismo, Circle opera mediante licencias estatales de transmisión de dinero, un modelo utilizado por otras muchas compañías financieras, como PayPal. Otros emisores de stablecoin han adoptado diferentes estrategias legales: Paxos y Gemini, por ejemplo, se basan en un régimen de stablecoin ideado por el estado de Nueva York, mientras que Tether ha adoptado un modelo arriegado que implica operar en el extranjero.

Circle's journey to become a national full-reserve digital currency commercial bank: https://t.co/3aNQ0bKPyr

— Jeremy Allaire (@jerallaire) August 9, 2021

Lo que todos estos modelos tienen en común es que exigen a los emisores de stablecoins un pequeño exceso de capital además de sus reservas. Esto es muy diferente de los bancos tradicionales, que normalmente deben tener un "colchón de capital" del 8% y a menudo incluso más. La idea del colchón es que, en caso de una crisis, los bancos puedan asumir una pérdida en algunos de sus activos, pero sigan teniendo dinero más que suficiente disponible para satisfacer las demandas de reembolso.

Si Circle sigue adelante con sus planes de convertirse en un banco nacional, podría verse obligado a tener también ese colchón de capital. Esto podría ser una tarea difícil, especialmente si también se ve obligado a sustituir el papel comercial y los bonos de sus reservas con Letras del Tesoro que tienen un rendimiento casi nulo.

¿De dónde sacaría Circle el dinero para crear ese colchón del 8%? La compañía recaudó $440 millones de dólares en inversiones externas esta primavera, una parte de los cuales podría utilizarse para crear un colchón de capital. Pero a largo plazo, no está claro cómo Circle podría ganar suficiente dinero con sus operaciones de stablecoin para mantener ese colchón y pagar sus operaciones diarias.

Disparte, ejecutivo de Circle, expresó su confianza en las futuras perspectivas de negocio de la compañía, señalando que el USDC es sólo uno de sus generadores de dinero— Circle también dirige un negocio de "transacciones y tesorería" que espera generar $60 millones de dólares este año, y también posee una rentable plataforma de crowdfunding llamada Seed Invest. Disparte también señaló que recibir un estatuto bancario daría a Circle acceso a la ventanilla de descuento de la Reserva Federal, brindándole una fuente confiable de liquidez de bajo costo.

Es más, Circle ya disfruta de alianzas con los gigantes de los pagos Visa y Mastercard, lo que demuestra la gran tracción que ha conseguido la compañía en el mundo financiero convencional.

Pero la incertidumbre aún se cierne sobre Circle, especialmente porque su plan para ser un banco es sólo eso— un plan. La compañía sólo ha declarado sus intenciones; aún tiene que presentar el papeleo. Mientras tanto, la Reserva Federal tiene previsto publicar un importante informe sobre las stablecoins el próximo mes, lo que podría cambiar drásticamente la forma en que operan Circle y otros emisores de stablecoins— tal vez obligándoles a cambiar la estructura de sus reservas.

Esto no significa que Circle no vaya a tener éxito en sus planes de ganar la guerra de las stablecoins. Solo que muchas cosas tendrán que salir bien para que eso ocurra.